|

همایش ملی «تأمین مالی و سرمایهگذاری برای مدیران (فرصتها و چالشهای اقتصادی سال ۹۷)» به همت کانون برگزار شد کد خبر : 976760

|

با حمایت و همت کانون نهادهای سرمایهگذاری ایران و با همکاری مؤسسه توسعه مدیریت و فن مدیران عصر نادین اندیشه (معنا)، همایش ملی «تأمین مالی و سرمایهگذاری برای مدیران (فرصتها و چالشهای اقتصادی سال ۹۷)» را در روز چهارشنبه مورخ ۱۳۹۷/۰۲/۱۹، با حضور جمعی از مدیران و کارشناسان بازار سرمایه، در محل سالن همایش وزارت نیرو برگزار نمود.

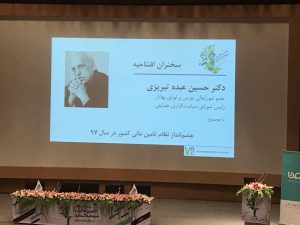

در ابتدای همایش دکتر سعید اسلامیبیدگلی، دبیرکل کانون نهادهای سرمایهگذاری ایران ضمن خوشامدگویی به حضار به تشریح موضوع و روند برگزاری همایش پرداخت. سپس دکتر حسین عبدهتبریزی، عضو شورای عالی بورس، چشمانداز کلی از موقعیت نظام تأمین مالی در سال ۹۷ ارایه دادند.

به گزارش واحد تحقیق و پژوهش کانون نهادهای سرمایهگذاری ایران، شرح سخنرانی ایشان به شرح ذیل است:

روشها، بازارها، مدلهای مالی و ابزارهای جدید بحث کنونی این جلسه نیست بلکه چشمانداز کلی از موقعیت نظام تأمین مالی در سال ۹۷ را ارایه خواهیم داد.

عنوان تأمین مالی با سرمایهگذار داخلی، خارجی، بازار پول و بازار سرمایه نقطه شروع خوبی نیست. نقطه آغاز آن وضعیت عمومی اقتصادی ایران و بررسی متغیرهای اصلی همچون نرخ پسانداز، ارز، نرخ سود بانکی و وضعیت بودجه است.

ایران در یک معنی زیرساختهای خوبی دارد اما در برخی موارد نواقصی وجود دارد. در نظام گزارشدهی اعتباردهی، وجود نظام ثبت وثایق دقیق، نظام حل و فصل مربوط به بدهی و عدم پرداخت و انجام معاملات دچار مشکلاتی هستیم. خلأ اصلی که در شرایط کنونی وجود دارد، محدودیت ارتباط با دنیا است. ارتباط با دنیا در زمینه نظام مالی، ارتباط با بازار سرمایه و کارگزاریها هنوز برقرار نشده است و عدم کارکرد مناطق آزاد در توسعه و تجارت به همین دلیل است و این موضوع در سال ۹۷ بهتر از سال گذشته نخواهد بود.

ابزارهای مالی که در بازار سرمایه موجودند، هریک وظایف جدی اعم از کاهش ریسک، تسهیل انتخاب و غیره را به عهده دارند و تنوع آنها در شرایط کنونی خوب است اما از ابزارها نباید انتظار خلق ارزش به طور مستقل داشته باشیم و در تعریف ابزار مالی جدید کمکی به بهبود شرایط موجود نمیکند و ممکن است شرایط دچار پیچیدگی بیشتری شود. مثلاً سپرده ارزی با ریشه ریالی که بانک مرکزی در اسفندماه سال ۹۶ ارایه داد، کاری از پیش نبرد و در میان دیگر ابزارها تأثیر آن کمرنگ شد.

این ابزارهای مالی واقعیت اقتصاد را تغییر نمیدهد و شاید وضعیت را پیچیدهتر کند. چشمانداز سال ۹۷ متفاوت از سال ۹۶ نخواهد بود زیرا محدودیت موجود در بانک مرکزی و تنگنای اعتباری وجود دارد. امکانات نظام بانکی در تأمین مالی محدود است و اگر بتواند وامهایی با نرخ ۲۰ الی ۲۵ درصد بدهد، در بخشهایی چون مسکن کارساز نخواهد بود.

با صحبتهای اخیر ترامپ، وضعیت بسیار متفاوت از گذشته است و امریکا بر خلاف درخواست اروپا که soft exit بود، خروج بسیار سختی انجام داد و با این نوع اقدام امریکا، تمام شرکتهایی که با ایران کار میکردند را به طور مطلق باز خواهد داشت و برای بسیاری از قراردادها مشکل ایجاد خواهد کرد.

اروپا به ظاهر از ایران حمایت کرده است اما باید ادعای آن را در عمل دید. اگر اروپا بخواهد موضعگیری کند باید مانند چین بانک دولتی تأسیس کرده و همه عملیات بانکی، صادرات و واردات را به آن وصل کند و پرداختها را از آن طریق انجام دهد.

دریافت منابع خارجی، معاملات خارجی و موقعیت ارتباط با خارج بسیار ضعیفتر شده است و حتی معاملاتی که در مسیر انجام نیز بلاک شدهاند.

بازار سرمایه در داخل کشوردر غیبت بانک مرکزی فرصتی دارد تا در زمینه بازار بدهی رشد کند و شرکتها را در حوزه تأمین مالی و اوراق مشارکت کمک کند اما رشد سهام آن سرعت کمتری نسبت به سال گذشته خواهد داشت.

در ادامه این همایش دکتر سعید اسلامیبیدگلی دبیرکل کانون نهادهای سرمایهگذاری ایران، نقش دانش مالی در شرکتهای کوچک و بزرگ را ارایه دادند.

دانش مالی در شرکتها به چهار حوزه مربوط است: مالی شرکتی، بازارها و نهادهای مالی، مدیریت سرمایهگذاری و مهندسی مالی و مدیریت ریسک است که مهندسی مالی و مدیریت ریسک سه حوزه ذکر شده را بهم متصل میکند. یعنی زمانی که در مورد مالی شرکتی صحبت میکنیم، یعنی در مورد حداکثر سازی ارزش شرکت صحبت میکنیم و باید مفاهیم ارزشگذاری و مدیریت مالی و مهندسی مالی را بدانیم که ریسک را چگونه باید کنترل کنم.

مالی شرکتها مطالعات ارتباطات تصمیمات کسب و کار بر ارزش سهام آن کسب و کار است و فرض اصلی حداکثرسازی ثروت صاحبان سهام است. تمام صحبتها مربوط به مالی کلاسیک و standard finance است اما اخیرا نوبل ۲۰۱۷ به ریچارد تیلر اندیشمند حوزه اقتصادی رفتاری اختصاص یافته است و این حوزه بسیار جدی تلقی میشود.

تمام تصمیمات در بستر یکسری قوانین شکل میگیرد و فرض بر این است که تمام مدیران بسترهای قوانینی همچون قانون تجارت، قانون بانکی، قوانین بیمهای، قوانین بازار سرمایه و قوانین داخلی را میدانند. قوانین داخلی برای تنظیم روابط بین ذینفعان شرکت و حل مسایل نمایندگی ایجاد شده است که مسایل نمایندگی به مسایل بین مدیران و سهامداران مربوط است. شرکتهایی که دارای چنین قوانین داخلی نیستند ذاتاً دچار بینظمی اند.

در حین صحبت منظور از بازار مالی فقط بازار سرمایه نیست، بازاری است که شرکتهای برای تأمین کسری بودجه خود از آن استفاده میکنند. شرکتها میتوانند از بازارهای مالی بدهی کوتاهمدت و بلندمدت بگیرند و یا سهام منتشر کنند و پول و سرمایه حاصل را در داراییهای جاری و ثابت سرمایهگذاری کنند و بخشی از پول نقد به تأمینکنندگان وجوه به عنوان بهره یا سود سهام، افزایش ارزش سهام به صاحبان سهام و بخشی برای سرمایهگذاری مجدد صرف میشود.

در ابتدا ترازنامه یک شرکت را در نظر بگیرید. مدیریت سرمایه در گردش مسأله تقابل دارایی جاری و بدهی جاری را بررسی میکند. اساساً تأمین مالی بلندمدت برای امور بلندمدت است، تأمین مالی کوتاهمدت برای امور کوتاهمدت است. عاقلانه نیست که تأمین مالی بلند را برای امور جاری انجام دهیم. عاقلانه نیست که اوراق ۲۰ درصد ۲۰ساله برای پرداخت حقوق بفروشیم. این تطابق همیشه صورت نمیگیرد اما باید سرمایه در گردش را مدیریت کرد.

هنگام تصمیمگیری در مورد دارایی ثابت به ترکیب داراییهای مولد میپردازیم و این بخش مربوط یه بودجهبندی سرمایهای است که چه نوع ماشینآلاتی بخریم، اجاره کنیم یا بخریم و غیره.

سمت چپ ترازنامه فارسی راجع به هزینه سرمایه است. یعنی هزینه پروژه چقدر است، بازدهی آن چقدر است و برای پروژه بلندمدت باید تأمین مالی بلندمدت انجام بدهد. ترکیب بدهی و حقوق صاحبان سهام ساختار capital structure را تعیین میکند.

شرکت باید در مراحل مختلف عمر سیاست تقسیم سود را تنظیم کند. مسأله آخر راجع به ریسک تجاری است که به سمت راست ترازنامه مربوط است. به طور کلی در بستر این موارد میتوانبم درک کنیم که نرخ ارز و نرخ بهره و متغیرهای اقتصادی چگونه اثرگذار خواهند بود.

سرمایه در گردش: شرکتهای کوچک و نوپا در سالهای ابتدایی توان درآمدی کمی دارند و ممکن است در سالهای آینده نتواند حقوق کارمندان را پرداخت کند و یا طرحهای توسعه ای آن متوقف شد. به طورکلی شرکتهای نوپا به دلیل اینکه نمیتوانند امور جاری خود را پیش ببرند، در سه سال اول متوقف میشوند. مثال بارز آن استارتآپها هستند که به دلیل عدم مدیریت امور جاری، توان ادامه راه را نداشتند و همزمان مشکل عدم اعتبار کافی را دارند. برخلاف شرکتهای بزرگ که با اعتبار گذشته خود میتوانند مشکل مالی خود را حل کنند.

سرمایه در گردش در شرکتهای بزرگ به حفظ شرایط رقابتی کمک میکند. در بسیاری موارد هزینههای هنگفتی بابت تبلیغاتی انجام میدهند که شاید هیچ تأثیری در افزایش فروش آنها نداشته باشد اما موجب حفظ سهم خود از بازار میشود.

شرکتهای بزرگ در تأمین سرمایه در گردش خود دچار مشکلات کمتری نسبت به شرکتهای کوچک هستند؛ بهدلیل اعتباری که دارند راهحلهای گوناگونی پیش روی خود دارند از جمله انتشار اوراق تجاری، اسناد خزانه، گواهی سپرده قابل معامله، اعتبارات اسنادی، اوراق بهادار به پشتوانه حسابهای دریافتنی.

بودجهبندی: ایدهای که وجود دارد خیلی خوب است اما بهدلیل کمبود منابع امکان توسعه ندارند. معمولا ارزشی که در ذهن ایدهپردازان و سرمایهگذاران وجود دارد، شکاف زیادی هست. یعنی ایدهپردازان نمیتوانند به سرمایهگذار بقبولانند که طرح آنها چقدر ارزشمند است. اعتبار و دارایی برای وثیقه گذاری نیز وجود ندارد. راه حل این است که یا از طریق سهامداران فعلی انتشار اوراق بدهد یا انتشار اوراق بدهی قابل تبدیل بدهد. یا اینکه با شرکت های بزرگ همکاری کنند.

بودجهبندی شرکتهای بزرگ چالشهای دیگری دارند که مشکل شناسایی دارند و نمیدانند کجا باید سرمایهگذاری کنند. معمولاً ظرفیت بدهی بالایی دارند. برای انتشار اوراق بهخصوص سهام نیاز به تغییر ساختار سرمایه دارند و مطابق با استانداردها نیست. با ابزارهای بازار سرمایه آشنایی ندارند و انتشار بسیاری از اوراق نیاز به شفافیت دارد و اقتصاد ایران چه در بخش دولتی و چه خصوصی شفاف نیست. درک صحیحی از دوران رکود و رونق وجود ندارد. در کل راهحل آن این است که شرکتهای کوچک از طریق گرفتن وام از بانکها تأمین مالی کنند و شرکتهای بزرگ از طریق حرکت به سمت بازار سرمایه.

ساختار سرمایه بهینه چیست. در شرکتهای بزرگ لخت بودن ساختار سرمایه است یعنی کاملاً اطلاع دارد که ساختار سرمایه بهینه ندارد اما تغییر ساختار اساساً کار پیچیدهای است و ساختار بسیار لخت شده است. همچنین اطلاعات مالی در شرکتهای بزرگ به شدت غیر به روز است.

در رابطه با تقسیم سود در بسیاری شرکتها، اختلافات در زمان سودآوری شروع میشود و برخی مدعی هستند که من مدیر هستم و سود بیشتری باید دریافت کنم و در این زمینه باید حوزه قراردادها را مطالعه کرد. وقتی شاخص payback period شرکتی افزایش مییابد، سهامداران تمایلی به ادامه سرمایهگذاری در آن شرکت را ندارد و میخواهند هر چه زودتر سود خود را دریافت کرده و خارج بشود.

لوپ سود و هزینه سرمایه بسیار پررنگ است و شرکتهای بزرگ متوجه نیستند که چه زمانی باید آن سود را سرمایهگذاری کنند. عدم وجود سیاست بهینه و تصمیمگیری بر اساس شرایط روز وجود دارد. و در شرکتهای بزرگ مسأله سهامداری و دخالتهای تو در تو است که مانع از منفعت همه سهامدارن میشود. مسأله نقدینگی نیاز همیشگی شرکتهای بزرگ است و به دلیل وجود بدهیهای بالا، امکان تقسیم سود وجود ندارد. در اقتصادی که نوسانات بالاست باید ذخیره احتیاطی نگه داشت و این موضوع منجر به این میشود که تقسیم سود کاهش یابد.

مسایل مدیریت ریسک در شرکتهای نوپا بهدلیل عدم تنوعبخشی و وجود ریسکهای بالا بسیار جدیتر از شرکتهای بزرگ است زیرا در شرکتهای بزرگ تنوع مشکل کمتری وجود دارد اما نقاط بیشتری را تحتتأثیر قرار میدهد.

بحث آخر در مورد رشد است که شرکتهای کوچک و نوپا ریسک مالکیت دارایی معنوی دارند یعنی به محض رشد، دچار چالش میشوند که چند درصد از شرکت را واگذار کنند. در شرکتهای بزرگ، مسأله سرمایهگذاری بد (bad investment) وجود دارد. پول زیادی را دارا هستند اما نمیدانند که کجا باید سرمایهگذاری کنند.